Ethereum (ETH), que se considera una moneda ultrasólida debido a su método de suministro deflacionario, parece ahora enfrentar nuevos desafíos que han llevado a algunos analistas a cuestionar si esta narrativa aún se mantiene.

Un destacado analista de criptomonedas, Thor Hartvigsen, destacó recientemente este problema en un artículo detallado. trabajo en X, donde analizó el estado actual de la dinámica de suministro y generación de tarifas de Ethereum.

¿ETH ya no es una moneda ultrasónica?

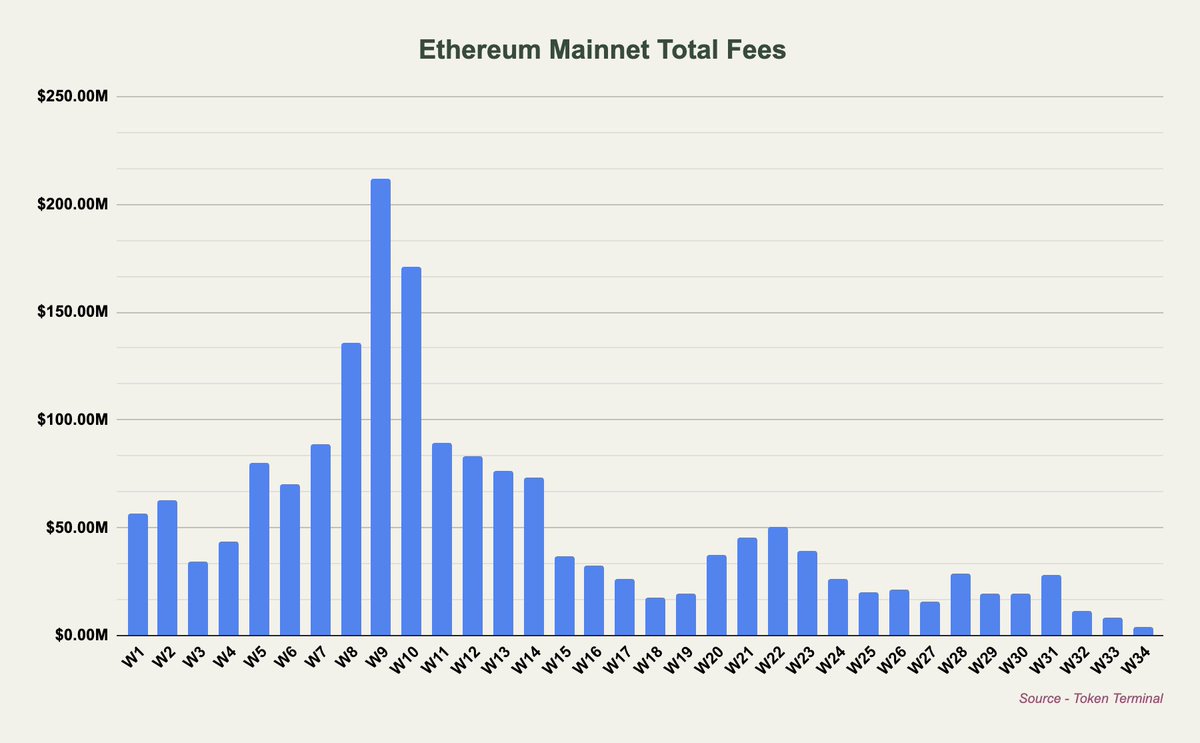

Hartvigsen destacó que agosto de 2024 está «en camino de ser el peor mes en términos de tarifas generadas en la red principal de Ethereum desde principios de 2020». Esta disminución se atribuye en gran medida a la introducción de blobs en marzo, que permitieron que las soluciones de capa 2 (L2) evitaran pagar altas tarifas a los titulares de Ethereum y ETH.

Como resultado, gran parte de la actividad se ha desplazado de la red principal a estas soluciones de capa dos (L2), y la mayor parte del valor es capturado en la capa de ejecución por las propias L2.

Como resultado, Ethereum se ha vuelto inflacionario neto, con una tasa de inflación anual de alrededor del 0,7%, lo que significa que la emisión de nuevo ETH actualmente excede la cantidad quemada por las tarifas de transacción.

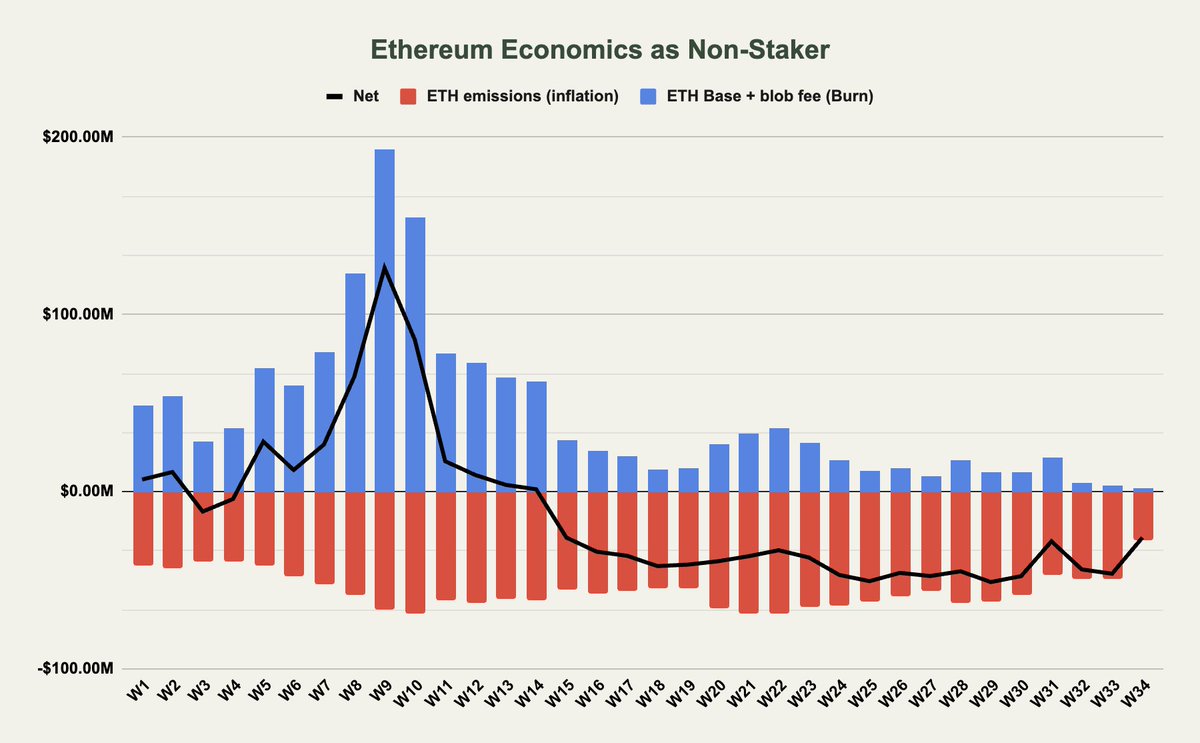

Hartvigsen reveló el impacto de esto en los no apostadores y los apostadores: según el analista, los no apostadores se benefician principalmente del mecanismo de quema de Ethereum, donde se queman las tarifas base y las tarifas blob, reduciendo así el suministro general de ETH.

Sin embargo, dado que las tarifas blob suelen ser de $ 0 y la generación de tarifas base disminuye, los no apostadores ven menos beneficios de estas quemas. Al mismo tiempo, las tarifas de prioridad y el valor extraíble de los mineros (MEV), que no se queman sino que se distribuyen a los validadores y apostadores, no benefician directamente a los no apostadores.

Además, la emisión de ETH que fluye hacia los validadores/participantes tiene un efecto inflacionario en la oferta, lo que afecta negativamente a los no apostadores. Como resultado, el flujo neto para los no apostadores se volvió inflacionario, especialmente después de la introducción de los blobs.

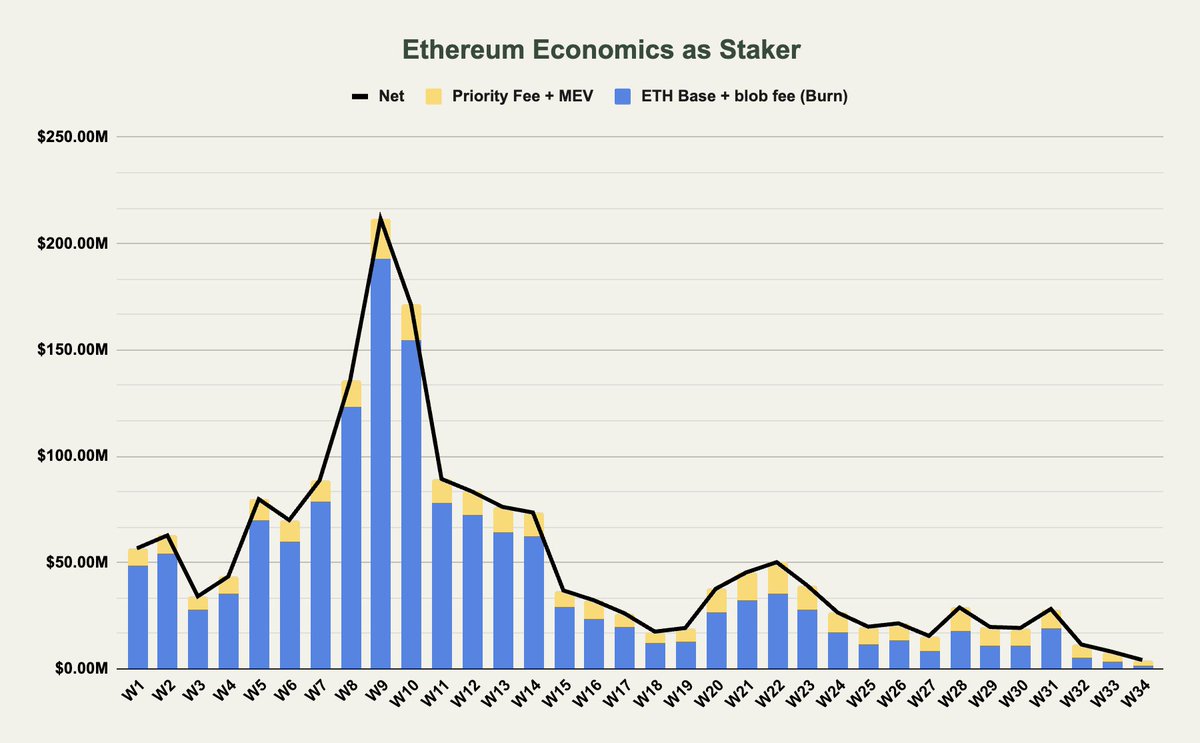

Para los apostadores, la situación es algo diferente. Hartvigsen reveló que los apostadores capturan todas las tarifas, ya sea mediante la quema o el rendimiento de la apuesta, lo que significa que el impacto neto de la emisión de ETH queda neutralizado para ellos.

Sin embargo, a pesar de esta ventaja, los apostadores también han experimentado una caída significativa en las tarifas que se les pagan, más del 90% desde principios de año.

Esta disminución plantea dudas sobre la sostenibilidad de la narrativa de la plata ultrasónica para Ethereum. Para responder a esto, Hartvigsen dijo

Ethereum ya no transmite la narrativa del dinero ultrasónico, lo que probablemente sea lo mejor.

¿Qué sigue para Ethereum?

Hasta ahora, a partir de las tendencias actuales está muy claro que la narrativa del dinero ultrasónico de Ethereum puede que ya no sea tan convincente como antes.

Con las tarifas cayendo y la inflación superando ligeramente a la combustión, Ethereum ahora es más comparable a otras cadenas de bloques de capa 1 (L1) como Solana y Avalanche, que también enfrentan presiones inflacionarias similares, dice Hartvigsen.

Hartvigsen señala que si bien la tasa de inflación neta actual de Ethereum del 0,7% anual sigue siendo significativamente más baja que la de otras L1, la rentabilidad cada vez menor de capas de infraestructura como Ethereum puede requerir un nuevo enfoque para mantener la propuesta de valor de la red.

Una de las posibles soluciones mencionadas por el analista es aumentar las tarifas que las L2 pagan a Ethereum, aunque esto podría plantear problemas de competencia. Al concluir el artículo, Hartvigsen señaló:

Dando un paso atrás, las capas de infraestructura generalmente no son rentables (estudie Celestia, que genera alrededor de $100 en ingresos diarios), especialmente si se considera la inflación como un costo. Ethereum ya no es una excepción con una oferta neta deflacionaria y, al igual que otras capas de infraestructura, requiere otra forma de valorarse.

Imagen destacada creada con DALL-E, gráfico de TradingView